La corsa dei listini è partita nel mese di settembre, innescando una fiammata che ha portato a una duplice reazione. Da un lato, l'entusiasmo dei cerealicoltori puri, che dopo anni di prezzi stabili e spesso poco remunerativi, hanno assistito alla dinamica rialzista con estrema soddisfazione. Dall'altro, la preoccupazione per gli allevatori, che hanno nella razione alimentare una delle maggiori voci di spesa in assoluto. Il rimbalzo dei prezzi, per chi non ha sufficiente terreno per provvedere ad alimentare la propria mandria in regime di autosufficienza, costituisce una lama che taglia sensibilmente i margini di redditività.

Quanto durerà la fase di euforia dei listini? Difficile prevederlo, perché le cause della fiammata sono molteplici. Non si può derubricare questi ultimi mesi ai soli effetti di una politica speculativa sulle commodity, per quanto sicuramente una parte del rally delle quotazioni sia riconducibile a manovre finanziarie.

Cereali, verso il picco dei prezzi?

Clima e costo dei trasporti

Indubbiamente pesano sulla situazione i cambiamenti climatici, ma soprattutto un calo dei magazzini. Con minori riserve, è inevitabile che si scatenino tensioni sui prezzi. Contemporaneamente, le continue perturbazioni del settore dei trasporti marittimi rappresentano - evidenzia il Financial Times - un altro fattore di preoccupazione: i prezzi per il trasporto di cereali e di semi oleosi hanno raggiunto il picco massimo da ottobre del 2019, secondo l'International grains council. E lo scenario di incertezza dovuto alla pandemia, che comunque rallenta le operazioni doganali e di logistica (comprese le difficoltà legate al reperimento dei container e alla loro disinfezione), non lascia intravedere alcun abbassamento dei costi, che incidono inevitabilmente sui prezzi delle commodity.

Stock "light"

Gli stock di soia sono da due anni a questa parte sempre più leggeri. Si evince dai bilanci pubblicati da Teseo by Clal, che pubblica simultaneamente produzioni, magazzini, import, export e consumi.I magazzini di farina di soia si prevede che per l'annata 2020-2021 siano i meno riforniti dell'ultimo decennio, poco al di sopra di 9,1 milioni di tonnellate (-16% rispetto all'annata precedente).

Le scorte finali di mais dovrebbero confermarsi con un trend ribassista per il quarto anno consecutivo, secondo le previsioni Usda a livello mondiale. Gli stock dovrebbero diminuire a livello mondiale del 5,4%, assestandosi a 286,53 milioni di tonnellate, con gli Stati Uniti alle prese con un rilancio delle politiche commerciali (+46% le previsioni di export), che al contempo incidono sugli stock (-21,8%).

Una produzione prevista in crescita del 7,1% su base tendenziale non risparmia i magazzini di soia, stimati in diminuzione del 12,1% a 83,36 milioni di tonnellate.

Il ruolo della Cina

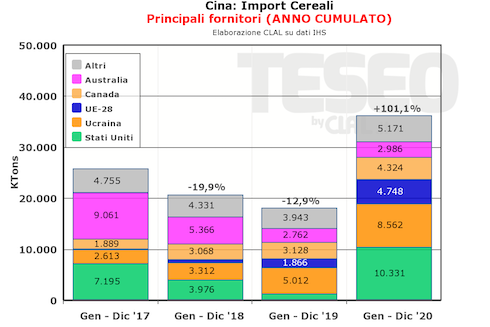

I numeri, come sempre, sono più efficaci di mille parole. Li rileva il portale analitico di Teseo. Eccoli: 11,3 milioni di tonnellate importate nel 2020 (+135,73% rispetto al 2019), 8,1 milioni di tonnellate di frumento (+154,35%), 8,1 milioni di tonnellate di orzo (+36,28%), 4,8 milioni di tonnellate di sorgo da granella (+478,49%), addirittura - insospettabile per l'immagine che ha sempre mostrato la Cina - 2,9 milioni di tonnellate di riso (+16,29% su base tendenziale).Il totale, se contiamo anche crusca, avena e altri cereali è di 36,12 milioni di tonnellate, vale a dire il 101,11% in più rispetto al 2019, calcola Teseo. In valore, parliamo di 9.48 miliardi di dollari, che significa - calcolata in valore - l'83,68% in più delle importazioni del 2019.

Ucraina e Usa sono i primi fornitori di mais, Ue, Canada e Usa i principali venditori di frumento, Ucraina, Canada e Ue i primi sovvenzionatori di sorgo da granella.

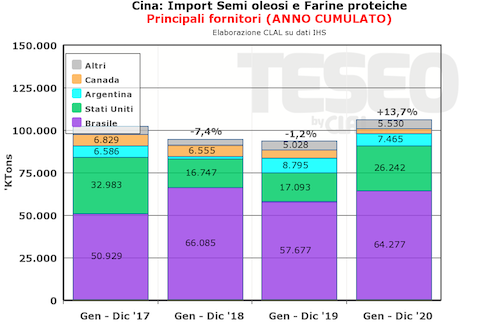

Più contenuto in termini percentuali l'import di semi oleosi: +13,7% rispetto al 2019, per volumi però superiori a 106, 2 milioni di tonnellate, di cui 100,3 milioni rappresentate dalla soia.

Il Brasile, con 64,3 milioni di tonnellate (+11,44% su base tendenziale) è il primo fornitore della Cina, seguita dagli Stati Uniti, che passano dai 17 milioni di tonnellate nel 2019 a quasi 26 milioni del 2020, in crescita del 52,15%. In valore, parliamo di cifre superiori ai 43,3 miliardi di dollari.

Sarà una corsa inarrestabile oppure l'import massiccio si fermerà? Molto dipenderà dall'andamento della produzione zootecnica, il cui rilancio - a partire dalla suinicoltura messa in crisi dalla peste suina africana - è al centro delle politiche di Pechino. Ma è inevitabile che il peso della Cina giochi un ruolo sullo scacchiere internazionale delle commodity, dalle scorte ai prezzi.

C'è chi pensa, come Michael Magdovitz, analista di Rabobank, che la domanda cinese di soia e cereali da foraggio si mantenga elevata "fino al 2030, spingendo verso livelli record, sia le importazioni, sia i prezzi", come ha dichiarato recentemente al Financial Times, che più volte ha affrontato l'argomento.

Il rischio della fame

Secondo l'analisi rilanciata dal Financial Times, "i prezzi alimentari globali hanno raggiunto il loro picco massimo degli ultimi sette anni, agitando ulteriormente lo spettro dell'inflazione alimentare e della fame, proprio nel momento in cui la pandemia di Covid-19 continua a colpire le economie di tutto il mondo". A gennaio, l'indice dei prezzi alimentari della Fao ha registrato una crescita di quasi un decimo, rispetto a un anno fa, toccando il picco massimo dal mese di luglio del 2014, spinto al rialzo da un netto aumento dei prezzi cerealicoli.

I prezzi non sono ancora ai livelli visti durante la crisi alimentare della fine degli anni 2000, ma l'andamento è preoccupante, spiegano gli analisti. "Potrebbe diventare un grosso problema per i paesi meno ricchi che dipendono dalle importazioni di generi alimentari", ha dichiarato Abdolreza Abbassian, economista della Fao.

L'autosufficienza dell'Ue

Uno dei temi da affrontare per l'Unione europea riguarda l'autosufficienza delle produzioni cerealicole e di semi oleosi. L'Ue può vantare un tasso di approvvigionamento superiore al 100% solamente per frumento tenero, orzo, avena e segale nell'ambito cerealicolo, mentre per tutte le altre voci l'Europa è deficitaria.Così per il mais (tasso di autosufficienza dell'83,6% nel 2019-2020), sorgo (92,6%). Ancora più allarmante il bilancio di autosufficienza della soia nell'Unione europea, al 15,4%, in una fase in cui le scorte mondiali sono previste in diminuzione e la Cina ha incrementato sensibilmente le importazioni.

Export Ue

Nel 2020 - in base ai dati Teseo by Clal - l'Unione europea ha esportato 47,1 milioni di tonnellate di cereali (+18,60% in quantità), per un controvalore di 9,62 miliardi di euro (+22,12% rispetto al 2019).I prezzi medi dell'export di grano tenero si sono manifestati più elevati per buona parte del 2020 rispetto a quelli russi, ma inferiori a quelli degli Stati Uniti.

Per il grano duro, invece, i prezzi medi delle esportazioni comunitarie sono stati più alti rispetto ai listini del Canada e degli Stati Uniti a parte una breve parentesi nel mese di marzo, molto probabilmente dettata dalla fase acuta di lockdown.

Schizzano le esportazioni di semi oleosi nel mese di dicembre 2020 (+50,23% in volume rispetto allo stesso mese del 2019), ma il bilancio annuale vede l'export retrocedere dell'11,84% in quantità, a confronto del 2019.

Import Ue

In frenata le importazioni di cereali in Unione europea: -21,18% in quantità e -12,72% in valore nel 2020 rispetto al 2019.Crolla, in particolare, l'import di mais (-28,08% su base tendenziale), mentre crescono le importazioni di frumento (+10,23% in quantità) e di riso (+11,86% rispetto all'annata precedente).

Ucraina, Brasile, Canada, Serbia e Stati Uniti sono i principali fornitori di cereali per l'Ue-28.

Le importazioni di semi oleosi nel 2020 vedono una timida crescita (+2,96% in quantità e +5,34% in valore rispetto al 2019). Farina di soia (-6,45%) e soia (+6,86%) i prodotti più acquistati, con Brasile e Argentina primi fornitori, davanti a Stati Uniti e Canada.

La Commissione Agricoltura Ue dovrebbe elaborare un piano di rilancio delle produzioni proteiche, magari pianificando già nel biennio di transizione verso la prossima Politica agricola europea incentivi per sostenere le coltivazioni di soia e ridurre la dipendenza dall'import.

Il caso Russia

La questione delle materie prime coinvolge le principali potenze produttrici su scala mondiale. La Russia è uno dei maggiori esportatori di commodity. Ne è consapevole il presidente russo Putin, il quale è intervenuto direttamente, chiedendo la creazione di un meccanismo in grado di regolamentare le esportazioni di cereali, per aiutare il settore agricolo del paese e contenere l'aumento dei prezzi alimentari sul mercato interno.Lo stesso Putin ha esortato a concentrarsi "sulle borse estere, prendendo, ad esempio, in considerazione il mais. La situazione del mercato alimentare globale sta peggiorando". Così, il ministro per lo Sviluppo economico, Maxim Reshetnikov, ha annunciato che il prossimo primo aprile entrerà in funzione un meccanismo che obbliga gli esportatori cerealicoli russi a registrare i loro contratti presso una delle borse della Russia, che dovrebbero, poi, calcolare un indicatore di prezzo, come riportato dal sito Rt.com.

Il nuovo meccanismo diventerà una sorta di "price damper" permanente, volto a "impedire che fluttuazioni dei prezzi globali, e prezzi globali elevati, possano colpire il mercato interno della Russia".

Dallo scorso 15 febbraio, poi, i dazi doganali sulle esportazioni di frumento sono stati portati a 60,59 dollari a tonnellata.