"Nel primo semestre del 2012 abbiamo continuato ad implementare la nostra strategia integrata riuscendo al contempo a registrare un'importante crescita a doppia cifra a livello di vendite".

Così Mike Mack, Chief executive officer di Syngenta, commenta i risultati finanziari del primo semestre 2012.

"Sono state registrate vendite elevate durante la stagione più importante dell'emisfero settentrionale, nonostante l'ondata di freddo iniziale che ha investito l'Europa, seguita da forti precipitazioni nel secondo trimestre - prosegue -. La straordinaria performance in America Settentrionale riflette la semina precoce e il diffuso ottimismo per la stagione, oltre alla forte domanda relativa ai nostri prodotti per la gestione della resistenza. I nostri investimenti in tecnologia dei caratteri del mais hanno portato ad un aumento della quota di mercato in America Latina e a ricavi da royalty da terzi. Continuiamo ad investire nella crescita dell'attività a livello globale ottenendo anche un sostanziale incremento della redditività sottostante".

"Le condizioni meteorologiche in Europa e, più recentemente, in America Settentrionale hanno prodotto un'impennata dei prezzi delle colture - continua Mack - che ha portato nuovamente in primo piano la volatilità frequente con cui devono confrontarsi gli agricoltori".

"La produzione alimentare è essenzialmente una sfida globale, ma le risposte degli agricoltori sono guidate da moltissime influenze e considerazioni a livello locale - conclude il Ceo di Syngenta - L'ampiezza dei nostri strumenti, oltre a soddisfare le esigenze di aziende agricole in tutto il mondo, ci consente di indirizzare le loro scelte quotidiane. La necessità di tecnologia applicata all'agricoltura non è mai stata fondamentale quanto oggi e riteniamo che la nostra strategia integrata possa incrementare il valore di questa tecnologia per i clienti così come per gli azionisti".

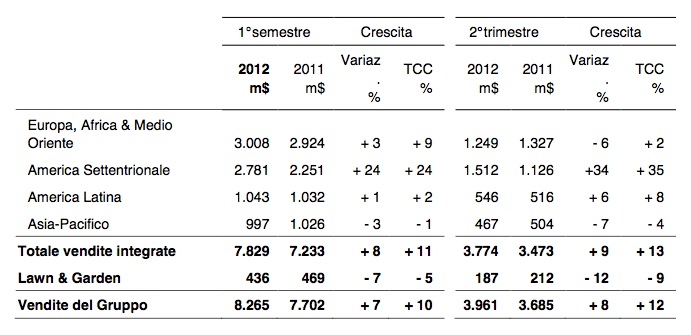

Vendite a 8,3 miliardi di dollari

Le vendite a tasso di cambio costante sono cresciute del 10%. Il volume delle vendite è aumentato del 6% e i prezzi sono cresciuti del 4%. Le vendite sono aumentate del 7% grazie all'apprezzamento del dollaro nei confronti della maggior parte delle altre valute.

Ebitda 2,3 miliardi di dollari

A tasso di cambio costante l'Ebitda è aumentato del 15% e il margine Ebitda (Tcc) è pari al 29,1% (H1 2011: 27,9%). L'aumento della redditività sottostante riflette la leva operativa derivante dalla crescita dei volumi, l'aumento dei prezzi e il maggior riconoscimento delle royalty dei caratteri, oltre che un risparmio sui costi pari a 85 milioni di dollari ottenuto principalmente grazie al modello di business integrato. Questi fattori hanno più che controbilanciato l'impatto dei maggiori costi delle materie prime e un onere netto di 80 milioni di dollari per la risoluzione del contenzioso relativo all'erbicida con azatrina negli Stati Uniti.

Il margine è stato del 27,4%, incluso l'impatto negativo dei cambi pari a 202 milioni di dollari.

Spese finanziarie nette e tassazione

Le spese finanziarie nette, pari a 84 milioni di dollari, sono state leggermente superiori a quelle del 2011 (67 milioni di dollari) riflettendo un aumento del costo dell'attività di copertura a bilancio. L'aliquota fiscale si è attestata al 16% e per l'intero esercizio è prevista in un range dal 17 al 18%.

Utile netto 1,5 miliardi di dollari

L'utile netto, incluse ristrutturazioni e minusvalenze, è cresciuto del 5%. L'utile per azione, al netto dei costi per ristrutturazioni e minusvalenze, è aumentato del 10% attestandosi a 17,17 dollari.

Flusso di cassa e bilancio

Il free cash flow di 34 milioni di dollari riflette un accumulo stagionale di capitale d'esercizio in linea con la solida crescita delle vendite. Il capitale d'esercizio medio, espresso come percentuale sulle vendite, è sceso ulteriormente, passando dal 37% del primo semestre del 2011 al 36%. Le spese in capitale fisso, inclusi i beni intangibili, sono state di 239 milioni di dollari (H1 2011: 193 milioni di dollari); per l'intero esercizio 2012 le spese in capitale sono previste in un range tra 650 e 700 milioni di dollari.

Dividendo e riacquisto di azioni

Il dividendo di 8,00 CHF per azione (2011: CHF 7,00) è stato pagato lo scorso 2 maggio per un versamento globale di dividendi pari a 791 milioni di dollari. Lo scorso febbraio l'azienda ha annunciato il piano di riacquisto di azioni per un ammontare di circa 200 milioni di dollari nel 2012. Di questo importo, azioni per 4 milioni di dollari sono già state acquistate nel primo semestre dell'anno.

Il 10 luglio l'azienda ha cancellato 636.750 azioni relative al riacquisto eseguito nel 2011; l'attuale numero di azioni è 93.126.149.

Prospettive

"Dopo aver registrato un'ottima performance dei volumi nell'emisfero settentrionale durante il primo semestre dell'anno e aver raggiunto l'incremento di prezzo previsto, la nostra attività si concentrerà ora sull'America Latina, dove le prospettive sono positive grazie ai prezzi record della soia, alla nostra posizione di leadership sul mercato e ai progressi nel nostro portafoglio integrato - ha concluso Mack - E' probabile che la tempesta valutaria si riduca nel secondo semestre e si realizzi un ulteriore risparmio sui costi. Prevediamo inoltre per l'intero esercizio una crescita del margine Ebitda a tassi di cambio costanti ed una significativa generazione di free cash flow".

Per approfondimenti leggi il report completo.

© AgroNotizie - riproduzione riservata

Fonte: Syngenta