Questi dati, forniti nel corso di un intervento curato da Unacma e interno all'Automotive Dealer Day di Verona dello scorso 22 aprile, sono stati per Tommaso Nastasi, senior director business advisory Deloitte e Mattia Franchi, partner restructoring Deloitte, la piattaforma di lancio per intrecciare un interessante quadro del settore macchine agricole con particolare focus sugli implements.

Tendenza del mercato mondiale delle macchine agricole nel periodo 2013-2018. Fonte: Deloitte

Il contesto mondiale delle macchine agricole presenta importanti difficoltà che diventano più evidenti in ambito nazionale dove, in taluni casi, le cose si complicano proprio per il tessuto patrimoniale debole in cui le aziende italiane sono inserite.

"Mediamente le aziende sul nostro territorio - ha spiegato Franchi - vivono un problema di sotto patrimonializzazione molto importante e strettamente legato alle difficoltà di accesso al credito e di liquidità, fortemente sentite soprattutto negli ultimi anni".

Non perdere di vista il valore economico dell'azienda diventa il fulcro dell'attività imprenditoriale finalizzata alla creazione di valore, ma più ancora al raggiungimento dell'equilibrio economico e finanziario. Solo così diventa possibile disporre del necessario flusso di liquidi per far fronte al debito bancario, per supportare la crescita aziendale e scongiurare, in prima istanza, il sopraggiungere di una crisi strategica, poi economica e, infine, finanziaria, spesso irreversibile.

Fasi attraverso cui passa la crisi aziendale. Fonte Deloitte

In pratica, secondo i consulenti, occorre un buon piano industriale caratterizzato da affidabilità previsionale e capace di evidenziare le tendenze in atto e quelle future con il necessario anticipo di almeno tre, sei mesi.

"Il tempo - ha ben evidenziato Franchi - è la vera risorsa scarsa e fondamentale nella gestione di tutte le situazioni di difficoltà".

Macchine agricole, business mondiale da 147 miliardi di dollari

A questo punto, il passo più ovvio è quello di andare a conoscere il contesto che caratterizza il settore della meccanica agraria.

Spaccando il business in tre macroaree, trattori, implements e ricambi, Nastasi, attraverso dati e analisi di settore, ha costruito un quadro piuttosto ben definito.

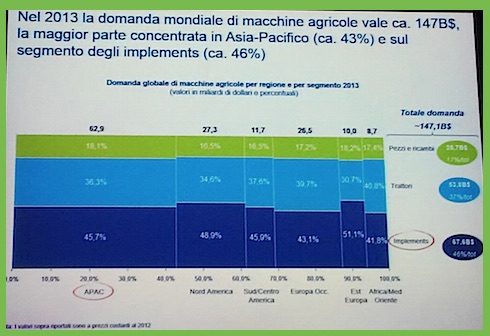

Volume della domanda mondiale di macchine agricole analizzato per segmenti. Fonte: Deloitte

Il mercato mondiale delle macchine agricole, cresciuto dal 2003 al 2008 di 8,2 punti percentuali come media annua, è calato drasticamente al 2,1 per cento di crescita annua dal 2008 al 2013. Le stime riportate da Deloitte prevedono nel periodo 2013-2018 un trend di generale crescita pari a 4,4 punti percentuali medi annui.

Fanno da traino con una crescita media per tutte le categorie del 5 per cento gli implements, seguiti dai trattori con 4,6 punti percentuali annui e dai pezzi di ricambio fermi a 2,9 punti percentuali.

Dai dati 2013, il comparto trattori contribuisce alla generazione del valore mondiale con 53,8 miliardi di dollari, pari al 36,6 per cento del totale; i ricambi valgono 25,7 miliardi di dollari - il 17,5 per cento del totale. A farla da padrone sono però gli implements con 67,6 miliardi di dollari, il 46 per cento del valore totale.

Suddivisione del business mondiale degli implements suddiviso per regioni. Fonte: Deloitte

La regione Apac genera un contributo in valore pari a 62,9 miliardi di dollari, di cui il 46 per cento circa generato dagli implements, seguita dal Nord America con 27,3 miliardi di dollari di cui il 49 per cento derivante dagli implements e, a brevissima distanza, l'Europa occidentale contribuisce per 26,5 miliardi di dollari in cui le attrezzature incidono per il 43 per cento.

Attrezzature, a gonfie vele

Zoommando sul comparto implements, il loro valore nel 2018 arriverà, secondo le previsioni fornite dai consulenti Deloitte, a quota 85,7 miliardi di dollari.

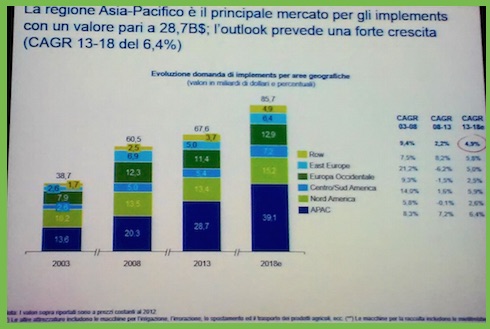

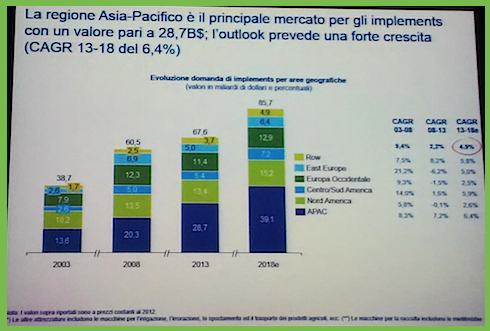

Domanda mondiale di implements e suoi trend futuri. Fonte: Deloitte

Il 40 per cento del valore va attribuito alle macchine da raccolta, caratterizzate da un trend positivo che le ha viste passare dai 14,4 miliardi di dollari in valore del 2003 ai 26,9 miliardi di dollari nel 2013 per arrivare – secondo stima – a valere 34,9 miliardi di dollari nel 2018.

L’Europa occidentale, mercato a noi più prossimo, vale 11,4 miliardi di dollari mentre la porzione dell’est Europa ne vale 5,1.

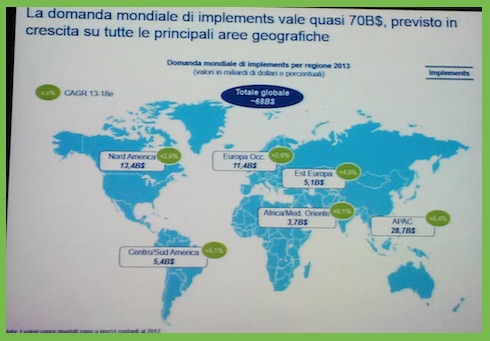

La regione Apac si pone al comando con 28,7 miliardi di dollari seguita dal Nord America - 13,4 miliardi, dal Sud e Centro America - 5,4 miliardi - e da Africa e Medioriente con 3,7 miliardi di dollari.

Valore del mercato implements per macroaree geografiche. Fonte: Deloitte

Il trend di crescita in queste macroregioni è del 6,7 per cento nella zona Apac che apporta il maggior contributo, seguita da Centro e Sud America affiancate da Africa e Medioriente con il 6,1 per cento, dall’est Europa con il 4,5 per cento e, fanalini di coda, l’Europa occidentale e il Nord America ferme al 2,6 per cento.

I dati legano dunque la crescita degli implements in generale a quella del livello di meccanizzazione nelle aree sottomeccanizzate.

Attrezzature in Europa e in Italia

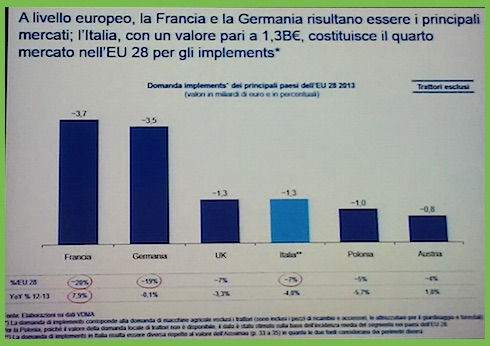

A livello europeo Francia e Germania rappresentano i mercati principali con valori pari a 3,5 e 3,7 miliardi di dollari, mentre l’Italia, accompagnata dalla Gran Bretagna, vale 1,3 miliardi di dollari.

Mercato europeo degli implements in valore. Fonte: Deloitte

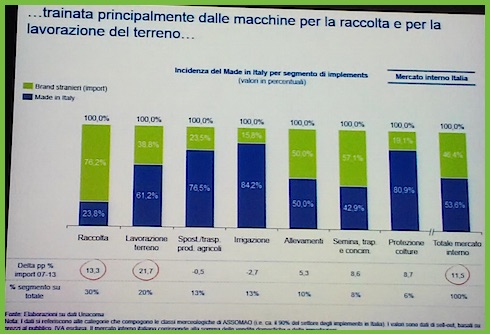

Quanta parte del mercato italiano è soddisfatta dalla produzione interna? Fatto 100 il mercato nazionale, il 54 per cento è soddisfatto dalla produzione interna guadagnando un deciso vantaggio su Germania, ferma a 41 punti percentuali, Francia al 28 per cento e Regno Unito che soddisfa il 14 per cento della domanda nazionale.

Un punto di forza di non poco conto su una domanda interna che nel 2013 valeva 1,1 miliardi di dollari, ma sul quale servono interventi urgenti per scongiurare l'inversione di tendenza che sembra travolgere i brand italiani.

Dal 2007 al 2013, l'import di marchi esteri ha vissuto una crescita del 2,8 per cento medio annuo in valore e del 2,5 per cento in volume, a fronte di un calo dei brand italiani del 5,1 per cento in valore e del 5.5 per cento in volume.

Il maggior valore si concentra nei segmenti raccolta e lavorazione del terreno, rispettivamente il 20 e 30 per cento del totale. Proprio qui si osserva la massima penetrazione dei brand stranieri arrivata al 76,2 per cento nel segmento raccolta - unico che mantiene un trend di crescita positivo dello 0,4 per cento - e al 38,8 per cento in quello della lavorazione del terreno.

Incidenza del made in Italy nel segmento implements. Fonte: Deloitte

Implements, struttura dell'offerta

Molti brand (oltre 200 i player e circa 2mila i dealer) sono gli attori di un comparto che esporta l'80 per cento della sua produzione e concentra in 4 segmenti - macchine da raccolta, lavorazione del terreno, macchine per allevamenti e semina - il 74 per cento del valore complessivo.

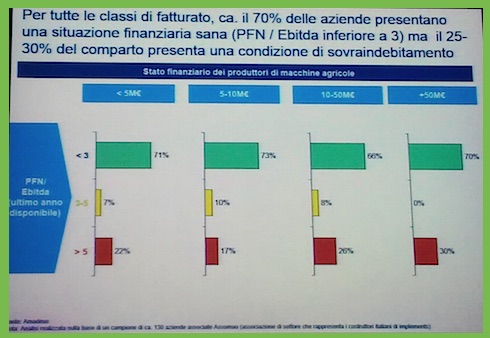

Il mercato, estremamente frammentato - il 30 per cento del valore è generato dai primi 20 player - è destinato, secondo gli esperti di Deloitte, a un futuro di acquisizioni giustificate anche dal fatto che il 60 per cento dei produttori fattura meno di 10 milioni di euro e che il margine Ebitda è, per tutte le dimensioni aziendali, molto basso e fermo all'8 per cento.

Ciò nonostante, si tratta di un comparto sano - in base al rapporto Pfn su Ebitda -, composto dal 70 per cento di aziende con flusso di cassa sufficiente a pagare i debiti. Tuttavia si segnala un 30 per cento di aziende, non una cifra esigua, che al contrario, vive una condizione di sovraindebitamento.

Stato di salute del sistema produttivo italiano di implements. Fonte: Deloitte

Un dato di più che conferma la futura tendenza alla concentrazione delle aziende che, comunque, dovranno agire per accrescere i margini, puntando su investimenti e innovazioni tecnologiche verso cui i clienti finali hanno dimostrato una certa sensibilità, ma anche andando a soddisfare le specifiche richieste con una sempre maggiore customizzazione dei prodotti.

Nuovi dealer full service

In tal senso si inserisce anche il discorso dealer che oggi devono sempre più spingere lo sguardo verso nuovi servizi di consulenza e assistenza trasformandosi in "full service dealer".

Contemporaneamente, maggiore attenzione deve essere posta nella gestione degli stock di magazzino, oggi più che mai, vista la velocità di evoluzione tecnologica delle macchine.

"I dealer sono soffocati dal produttore - ha chiarito Nastasi riportando quanto osservato nella fase di studio del comparto - e, per questo, è necessario facciano emergere la propria identità per accrescere, di conseguenza, la propria forza contrattuale nei confronti dei costruttori.

La azioni che proponiamo - ha chiarito - devono avere un approccio integrato tra i due grandi protagonisti della filiera perseguendo l'obiettivo win to win, ovvero basato sull'idea che se il dealer conquista e fidelizza il cliente, anche il costruttore accresce il proprio business".

© AgroNotizie - riproduzione riservata

Fonte: Agronotizie - Settimanale di tecnica, economia e innovazione in agricoltura

Autore: Michela Lugli