Ad esempio, la Confederazione europea delle industrie cartarie (Cepi) ha pubblicato lo stesso giorno un comunicato stampa nel quale evidenzia una delle tante contraddizioni delle politiche del Green deal: da una parte la Ce vuole utilizzare le foreste come "carbon sink" per assorbire le emissioni di alcuni comparti industriali che difficilmente possono fare a meno di bruciare combustibili fossili, ma allo stesso tempo promuove l'utilizzo della biomassa come materia prima per sostituire i plastici (direttiva Ue 2019/904 contro le plastiche monouso) e per la produzione di biocarburanti avanzati. Leggendo fra le righe, il settore cartario europeo teme un rincaro della materia prima, indotto dall'aumento della domanda di biomassa lignocellulosica per le nascenti bioindustrie, che favorirà i prodotti dei concorrenti extracomunitari.

Sono giustificate tali proteste? Il pacchetto Fit for 55 include ben diciotto documenti. In questo articolo tenteremo di estimare l'impatto potenziale che uno di loro, la proposta di revisione della direttiva sulla Tassazione energetica, avrebbe sulle nostre aziende agricole - specificamente, sul prezzo del gasolio agricolo - e quali scenari si prospettano per i produttori e i distributori di legna, pellet, biometano e biocarburanti.

Nuova tassazione dei vettori energetici: gasolio agricolo più economico?

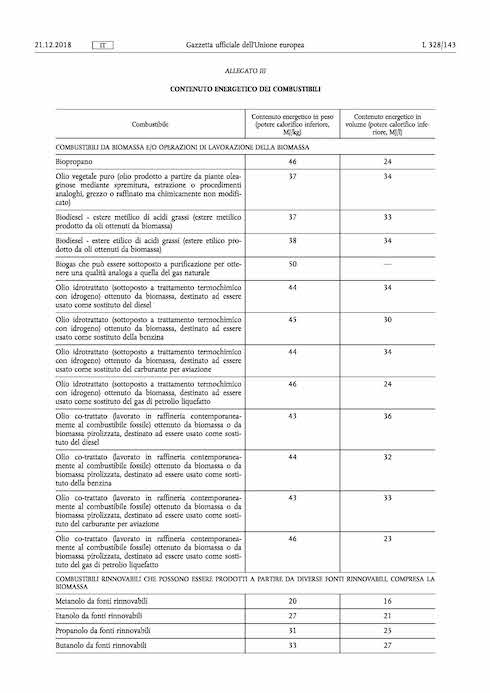

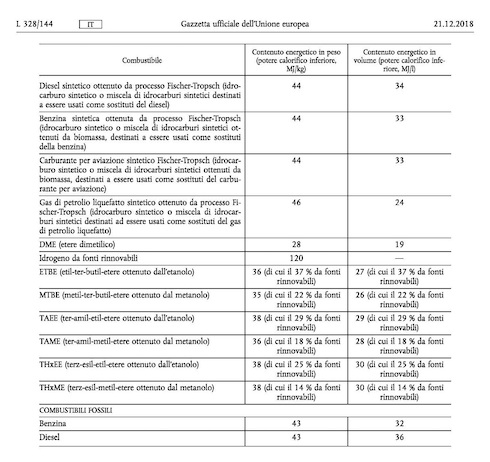

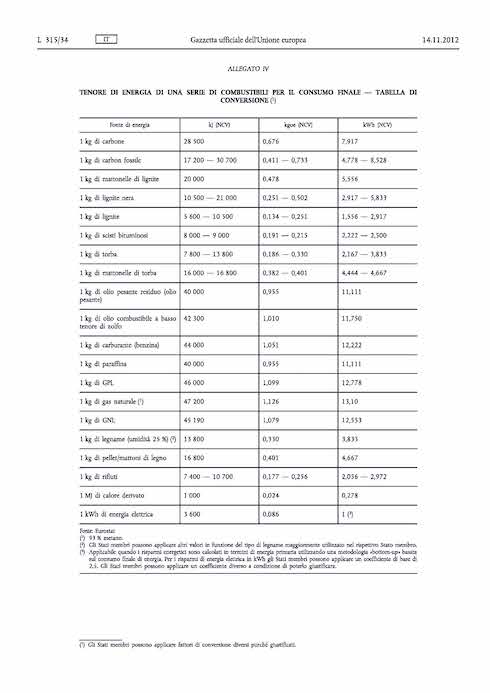

Il cardine della proposta di direttiva è la definizione di una tassa minima su tutti i vettori energetici, uniforme e senza eccezioni su tutto il territorio dell'Unione, la quale non si baserà più sull'unità merceologica (litro, m3 o tonnellata) bensì sul Potere calorifico inferiore (Pci). Lo scopo è evitare la sostituzione di un combustibile con un altro, perché si tassano il contenuto energetico e le emissioni di CO2 associate ad ogni vettore energetico, e non più la materia.Il meccanismo di applicazione è abbastanza semplice: il Pci del combustibile va moltiplicato per l'unità merceologica (chilogrammo o tonnellata) e per un'accisa, il cui valore è in qualche modo proporzionale al tenore di carbonio del combustibile. I Pci di riferimento dei vari biocombustibili sono quelli pubblicati nell'allegato III della direttiva (Ue) 2018/2001 del Parlamento europeo e del Consiglio dell'11 dicembre 2018 sulla promozione dell'uso dell'energia da fonti rinnovabili. Per i combustibili derivati da fonti fossili, invece, vale l'allegato IV della direttiva 2012/27/UE del Parlamento europeo e del Consiglio del 25 ottobre 2012 sull'efficienza energetica, che modifica le direttive 2009/125/CE e 2010/30/UE e abroga le direttive 2004/8/CE e 2006/32/CE.

Per comodità, riportiamo entrambe le tabelle nelle foto di seguito. Le nuove accise si trovano nell'allegato I della proposta di direttiva, che riportiamo per comodità nelle foto di seguito: autotrazione e altri usi, fra i quali la proposta di direttiva annovera esplicitamente agricoltura, orticoltura e silvicoltura.

Accise per usi vari, incluse agricoltura, orticoltura e silvicoltura

Clicca sull'immagine per ingrandirla

La nuova tassazione entrerà in vigore dal primo gennaio 2023. Proviamo a stimare quanto costerà il gasolio agricolo, utilizzando come riferimento il valore attuale, pubblicato dal Mise (Nb: il gasolio agricolo è chiamato "O.C. fluido BTZ"). Per un costo di 839 euro/tonnellata, l'accisa attuale è pari a 166,84 euro/tonnellata, il costo della materia è 585,89 euro/tonnellata, il resto è l'Iva. Ai sensi della proposta di direttiva, la nuova accisa si ricava moltiplicando l'unità merceologica di riferimento (nel nostro caso 1.000 chilogrammi) per il Pci definito nella tabella corrispondente ("olio combustibile a basso tenore di zolfo" nella terza foto a partire dall'alto) per l'accisa definita nella quarta foto a partire dall'alto. Bisogna stare attenti alle unità di misura: il Pci è indicato in kJ/chilogrammo, che moltiplicato per 1.000 chilogrammi dà come risultato l'energia totale in kJ. Per calcolare la tassazione corrispondente a 1.000 chilogrammi, bisogna moltiplicare il contenuto energetico per l'accisa, ma questa è indicata in euro/GJ.

Ricordiamo che 1 GJ = 1.000.000 kJ, da qui il fattore di conversione introdotto nella formula:

A = (1000 kg x 42.300 kJ/kg) / 1.000.000 kJ/GJ x 0,9 €/GJ = 42,3 GJ x 0,9 €/GJ = 38,07 €/ton

Comparata con l'accisa attuale, la nuova accisa comporterebbe uno sconto tale che ci farebbe inneggiare la Ce e la sua presidente von der Leyen. Troppo bello per essere vero. Il fatto è che la proposta di direttiva definisce dei minimi assoluti di tassazione energetica, che tutti gli Stati membri devono rispettare senza concedere eccezioni, ma non definisce alcun tetto. Quale potrebbe essere la decisione di chi si troverà al governo il primo gennaio 2023?

Possiamo dunque ipotizzare i seguenti scenari di prezzo del gasolio agricolo:

- Tassazione allineata con il minimo comunitario. Poiché la tassazione minima definita dalla (futura) direttiva Ce è minore di quella attualmente in vigore, a parità di costo della materia prima il prezzo del gasolio agricolo potrebbe beneficiare di una cospicua riduzione rispetto ai valori attuali. Ciò restituirebbe all'agricoltura italiana parte della competitività persa per gli elevati costi produttivi nel nostro Paese, ma di fatto costituirebbe un incentivo per continuare a consumare gasolio, malgrado gli altri carburanti sostenibili siano tassati ancora di meno, e comporterebbe una grossa perdita di gettito fiscale.

- La tassazione rimarrà ai valori attuali per tutti i combustibili. Poiché la direttiva definisce un'accisa minima che tutti gli Stati devono rispettare, ma non definisce un tetto, alla data di entrata in vigore il futuro governo sarebbe già adempiente nei confronti dell'Europa, senza dover rinunciare al gettito fiscale. Tale politica continuerebbe a zavorrare la competitività delle nostre aziende agricole, senza però comportare alcun incentivo per una transizione "verde", perché rimarrebbero invariati anche i prezzi dei biocarburanti, pure quelli più alti rispetto ai minimi definiti dalla Ce.

- Tassazione differenziale: la pressione fiscale rimarrà invariata sui combustibili fossili, ma sui biocarburanti sostenibili verranno applicate le accise minime definite dalla (futura) direttiva. In questo caso, la differenza di prezzo sarebbe tale da incentivare gli agricoltori a sostituire il gasolio con biometano, o biodiesel, o qualunque altro carburante considerato "sostenibile" o "avanzato" sarà disponibile fra due anni, anche al costo di effettuare modifiche o adattamenti del motore.

Tassati anche legna, cippato, pellet e carbonella

Uno dei motivi per i quali il consumo di legna, cippato e pellet ha visto una forte impennata negli ultimi anni è che tali combustibili non sono soggetti ad accise. La tassazione delle biomasse è sempre stata il cavallo di battaglia di alcuni gruppi ecologisti, che hanno fatto forti pressioni sulla Commissione europea.

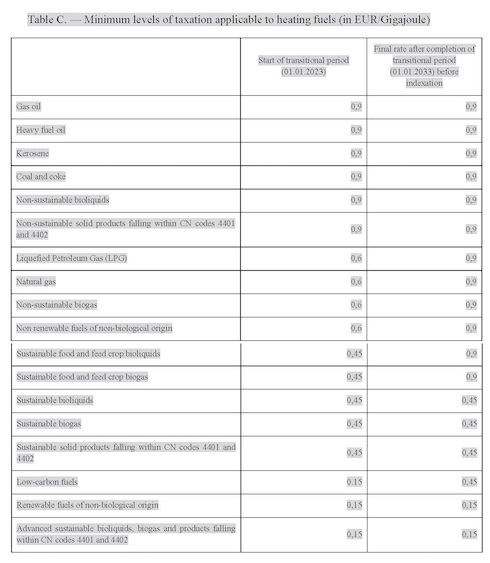

Come risultato, la proposta di direttiva sulla tassazione energetica prevede una serie di accise minime da applicare ai combustibili utilizzati per riscaldamento (tabella C dell'allegato alla proposta di direttiva, che riportiamo per comodità nella foto di seguito). Chiariamo che la dicitura "prodotti solidi che rientrano nei codici CN 4401", tradotta dall'euroburocratese significa: "legna, cippato, pellet e segatura, di conifere o latifoglie". I codici 4402 si riferiscono a carbonelle, indistintamente da legna, bambù o gusci di cocco, agglomerate e non a quanto contenuto in questa pagina.

Accise sui combustibili da riscaldamento nella proposta di direttiva sulla Tassazione dell'energia

Clicca sull'immagine per ingrandirla

Analogamente al caso del gasolio agricolo, possiamo stimare quale sarà il rincaro di pellet, legna e cippato per produzione di energia termica, supponendo che tali combustibili siano "sostenibili", senza entrare nel merito del meccanismo di tracciabilità e certificazione.

A = 1000 kg x 16.800 kJ/kg / 1.000.000 kJ/GJ x 0,45 €/GJ = 16,8 GJ x 0,45 €/GJ = 7,56 €/ton

Tale rincaro non avrà come conseguenza il fatto che i pellet diventino meno concorrenziali. Dal punto di vista del consumatore, è da temere di più un aumento dell'Iva, che attualmente è al 10%.

Conclusioni

Da un punto di vista puramente astratto, la proposta di direttiva sulla Tassazione dell'energia è logica e razionale: si tassano i vari vettori energetici in funzione del loro Pci e delle loro emissioni climalteranti. In ossequio alle richieste degli ecologisti, le foreste naturali vengono tutelate perché i "prodotti solidi CN 4401 e 4402 non sostenibili" sono tassati esattamente come il carbone. La tassazione minima e uniforme su tutto il territorio Ue garantisce che non ci sarà concorrenza sleale fra Stati, almeno per quanto riguarda il trattamento fiscale dell'energia.Tutto filerebbe liscio… in un mondo utopico. Nella pratica, possiamo già immaginare cosa succederà: poiché non è definito alcun tetto alla tassazione dell'energia, ogni Stato è libero di applicare le accise che vorrà, purché siano più alte di quelle minime definite dalla attuale proposta di direttiva.

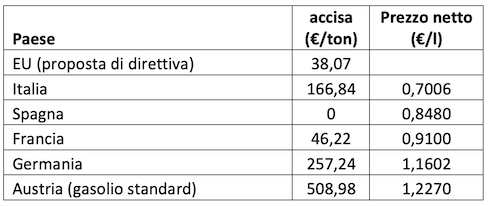

Vediamo alcuni esempi della situazione attuale nei Paesi nostri vicini:

- Spagna: il prezzo del gasolio agricolo è pari a 0,848 euro/litro (19 luglio 2021), l'accisa è nulla perché la legge spagnola esime l'uso agricolo dall'imposta generale degli idrocarburi (attualmente pari a 379 euro/1.000 litri).

- Francia: il prezzo del gasolio agricolo è pari a 0,910 euro/litro (19 luglio 2021), di cui 3,86 euro/ettolitri (46,22 euro/tonnellata) corrispondono all'accisa, valida dal primo luglio 2021.

- Germania: il prezzo generale del gasolio è 1,3750 euro/litro (19 luglio 2021). L'accisa generale è pari a 0,4704 euro/litro, l'accisa per gasolio agricolo è 0,2556 euro/litro. In Germania, le aziende agricole acquistano il gasolio a prezzo pieno e poi presentano domanda di rimborso pari a 0,2148 euro/litro, ovvero la differenza fra l'accisa generale e quella agevolata.

- Austria: non esiste il gasolio agricolo. Il prezzo medio del gasolio è 1,227 euro/litro (primo luglio 2021), di cui 0,425 euro/litro corrispondono all'accisa generale sui carburanti.

Accise sul gasolio agricolo in alcuni Paesi europei

Elaborazioni dell'autore in base alle fonti citate sopra

La mancanza di un tetto alle singole accise comporta un altro rischio di vanificare le buone intenzioni del legislatore europeo: cosa succederebbe se gli Stati scegliessero di tassare i vettori energetici rinnovabili con accise non molto diverse da quelle applicate ai combustibili fossili? Nel testo della proposta di direttiva non abbiamo trovato alcun articolo che obblighi gli Stati dell'Ue a tassare in modo differenziale l'energia a seconda della fonte, si limita a definire che la tassazione va definita in funzione del Pci e dei minimi tabellari, che gli Stati devono rispettare, senza fare eccezioni a favore di specifici comparti economici. Quindi, uno Stato che tassasse con la stessa accisa il biometano ed il gas naturale, oppure i pellet da scarti agricoli ed il carbone fossile, sarebbe formalmente in regola con la direttiva, ma di fatto non incentiverebbe la decarbonizzazione dell'economia.

A tutela della futura competitività delle aziende agricole italiane, l'autore invita tutti i lettori a registrarsi entro il 21 settembre prossimo alla pagina istituita dalla Ce per formulare suggerimenti e ad inserire il seguente commento: La proposta di direttiva è logica e basata sulla scienza, in quanto impone agli Stati dell'Ue l'obbligo di tassare i vari vettori energetici in base al loro potere calorifico e alle emissioni di CO2 associate, senza fare eccezioni a favore di nessun settore economico e senza perseguire il solo gettito fiscale. Tuttavia, essa ha un punto debole: troppa libertà lasciata ai singoli Stati, con rischio di strumentalizzazione della direttiva da parte di gruppi populisti/nazionalisti.

Il punto debole che vogliamo segnalare è che la proposta di direttiva definisce delle accise minime ed inderogabili, ma non vengono definiti dei massimi. Quindi ogni singolo Stato è libero di continuare ad applicare le accise che vuole, purché siano calcolate con il criterio descritto nella direttiva e che i valori di tassazione energetica risultanti siano maggiori dei minimi definiti nel suo allegato I. Se non vengono definiti anche dei valori massimi, non ci sarà uniformità sul valore assoluto della tassazione energetica. Si rischia dunque di generare concorrenza fiscale sleale fra i Paesi che sceglieranno accise pari o molto vicine ai minimi dell'allegato I, e Paesi che, per svariati motivi, decidessero di adottare accise più alte. Ciò potrebbe comportare, ad esempio, il rischio che aziende molto energivore decidano di delocalizzare nei Paesi che avranno prezzi dell'energia più bassi, causando disoccupazione e tensioni sociali con la chiusura dei loro attuali stabilimenti.

Inoltre, manca un criterio di proporzionalità. Cosa succederebbe se, ad esempio, un Paese decidesse di tassare il gas naturale a 0,85 euro/GJ ed il biogas avanzato o l'idrogeno rinnovabile a 0,75 euro/GJ? Entrambi i valori sono maggiori di quelli minimi definiti nella tabella C dell'allegato, ma poiché la proposta di direttiva non definisce esplicitamente il rispetto di una proporzionalità fra combustibili fossili e combustibili avanzati, una differenza di accise così piccola penalizza i gas rinnovabili rispetto al gas naturale, decisamente più economico. Chiediamo dunque che la proposta di direttiva includa un secondo allegato contenente le accise massime per ogni singolo vettore energetico o, alternativamente, che si aggiunga un articolo specificando che l'accisa massima non può superare N volte il valore dell'accisa minima corrispondente, e che qualunque valore di N lo Stato sceglierà, dovrà essere uniforme per tutte le forme di energia.

L'introduzione di tale ulteriore vincolo costringerà finalmente tutti gli Stati dell'Ue ad uniformare le proprie politiche, eliminando concorrenze fiscali sleali e tensioni sociali.