Considerando le immatricolazioni di trattrici, l'Europa e gli Stati Uniti riportano, rispettivamente, una crescita dell'8% (in virtù di 178mila macchine) e del 3.6% (con 245mila unità) rispetto al 2018. In Ue si registra un +4% per tutti i segmenti di potenza ad eccezione di quello oltre i 300 cavalli (-3.5%). In positivo anche le registrazioni in Russia (+15.4% ad ottobre 2019).

Nessun happy ending per i mercati indiano, cinese e turco. L'India cala del 10% rispetto al 2018 (723mila trattrici) pur restando la piazza più grande al mondo in termini di unità e probabilmente vedremo sviluppi positivi in futuro. In Cina, stando alle stime, il rallentamento dell'economia e le difficoltà del settore agricolo sono all'origine del decremento del 20%, mentre la flessione turca del 54% nei primi nove mesi del 2019 è imputabile ad un insieme di fattori politici, economici e monetari.

"L'andamento positivo di Stati Uniti, Francia e Germania - i tre principali sbocchi per le macchine agricole prodotte in Italia - si riflette positivamente sulle esportazioni italiane" afferma Alessandro Malavolti, presidente di FederUnacoma, in conferenza stampa a Fieragricola 2020. Nei primi dieci mesi dell'anno scorso, l'export è cresciuto del 2.5% in valore rispetto allo stesso periodo del 2018 nonostante il calo dell'1% circa registrato dalle trattrici (dati Istat).

Trattori: stabile l'Italia

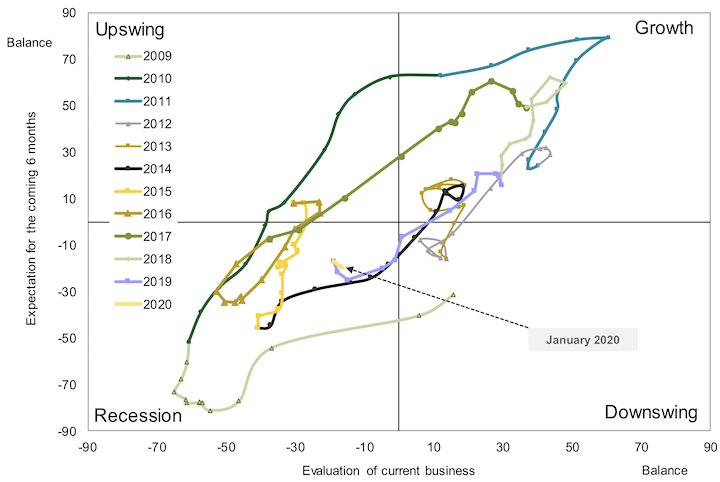

Andamento stazionario per l'Italia che a fine 2019 deve accontentarsi di un +0.7% sul 2018 con 18.579 unità immatricolate. Notevole la disparità di risultato tra le regioni: a fronte dei picchi registrati in Emilia Romagna (+21%), Lazio (+14%) e Lombardia (+10%), si osservano netti decrementi in Campania (-25%), Sicilia (-18%) e Piemonte (-5%)."Gli agricoltori vogliono investire in meccanizzazione ma devono fare i conti con un costo dei trattori più alto, dovuto al loro aggiornamento e all'introduzione della Mother Regulation. Senza un sistema di incentivi alla sostituzione del parco, il mercato non riesce a recepire le trattrici nuove" spiega Malavolti. "Sono necessari interventi strutturali, come i Psr che assicurano incentivi stabili o i bandi Inail, e non iniziative spot dei singoli governi europei. Il mercato italiano può crescere ancora in unità, ma bisogna orientare la scelta degli operatori verso il nuovo".

D'altro canto, la tempistica dei bandi produce rapidi incrementi di immatricolazioni e poi arresti delle domande, provocando vistose oscillazioni nelle statistiche di vendita. "Su questo aspetto, FederUnacoma sta chiedendo a politica e amministrazioni una maggiore continuità nella pianificazione dei bandi e un migliore coordinamento tra le regioni" continua il presidente. "In questo modo, gli stessi costruttori possono programmare meglio la produzione e la distribuzione, evitando vistosi picchi e cali della domanda".

Immatricolazioni in Italia da gennaio a dicembre 2019

(Fonte foto: FederUnacoma)

Clicca sull'immagine per ingrandirla

In Italia crescono tutti i segmenti di potenza esclusa la classe da 50-75 cavalli in calo del 18% rispetto al 2018 (2.800 unità). Secondo Malavolti, "l'attenzione degli agricoltori si sta spostando verso specializzati con una potenza media più elevata, richiesta dalle nuove attrezzature da vigneto". I trattori da 75-135 cavalli aumentano del 6% (9.600 mezzi, oltre metà dell'immatricolato 2019), del 4% le trattrici fino a 50 cavalli (2.900 unità) e del 2% per quelle da 135-270 cavalli (2.750 macchine). Exploit (+13%, 530 unità) delle macchine oltre i 270 cavalli.

"Il segmento dei trattori specialistici può dare le maggiori soddisfazioni - specifica Antonio Salvaterra, direttore marketing di Argo Tractors - poiché le colture specializzate garantiscono ancora un reddito tale da rendere possibili gli investimenti".

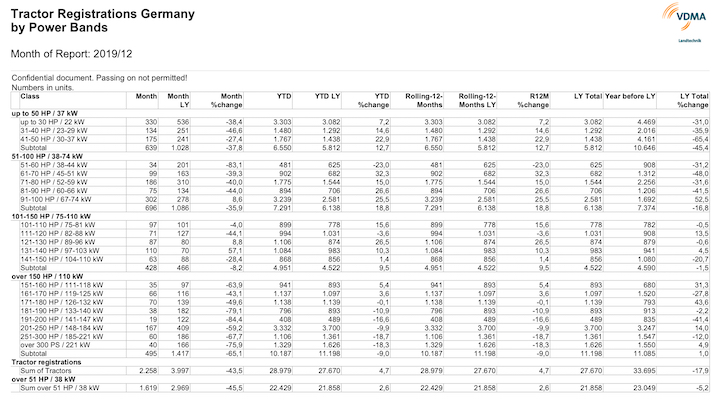

Europa, pollice su per le trattrici

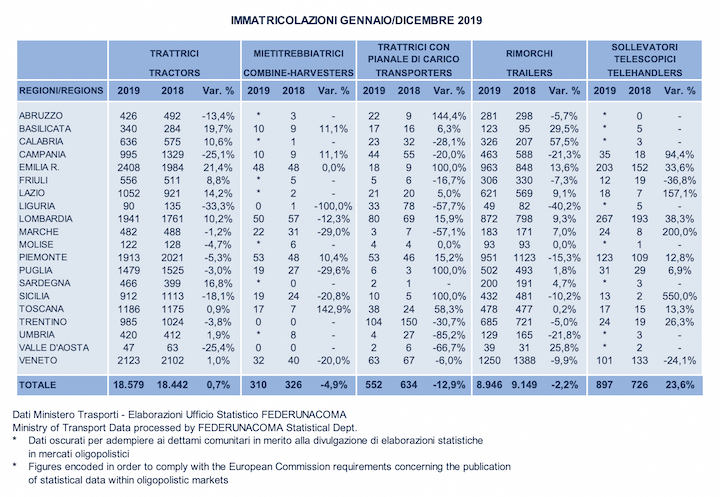

Buone notizie dalla Germania dove le immatricolazioni di trattori aumentano di 1.309 unità (+4.7%) rispetto al 2018, arrivando a 28.979 (22.429 sopra i 51 cavalli e 6.550 sotto i 50 cavalli). Crescono i segmenti da 51 a 100 cavalli (+19%) e da 101 a 150 cavalli (+9.5%), cala del 9% il dato delle potenze oltre i 150 cavalli (Fonte: Vdma). Si spartiscono la quota più ampia delle vendite John Deere e Fendt (rispettivamente 21% e 20% di quota di mercato), segue Deutz-Fahr con l'8% di market share (Fonte: Agrarheute).Raggiunge il livello più alto dal 2013 il mercato francese che con 34.555 unità cresce del 16% sul 2018. Il dato positivo riguarda tutti i segmenti, ad eccezione delle macchine per la cura del verde: +25% per i trattori standard (26.435 unità) e +35% per gli specializzati (3.870 unità). I modelli da 150-199 cavalli crescono del 29%, quelli sotto i 50 cavalli del 13%. Il brand più popolare è John Deere (19% di quota mercato), seguito da New Holland (16%) e Fendt (13%). Più 0.6-0.7 punti per Massey Ferguson, Kubota e Deutz-Fahr (Fonte: Axema).

"In Francia, Landini e McCormick hanno registrato un'ottima crescita, migliorando la propria quota di mercato" fa sapere Salvaterra.

Uno scarto del +2% sul 2018 per il Regno Unito, dove la crescita più forte si è avuta nei primi mesi 2019, terzo anno consecutivo che chiude in positivo. Al picco primaverile, dovuto all'introduzione di macchine nel paese prima della data originale Brexit (29 marzo), si è registrato nel secondo semestre un calo del 6% rispetto allo stesso periodo del 2018. Sono in crescita le immatricolazioni sopra i 50 cavalli (12.333 contro le 12.100 dell'anno precedente).

I dati 2018 per brand - riguardanti trattori anche sotto i 50 cavalli - incoronano John Deere (32% di market share). Non lontano c'è CNH Industrial con il 29%. Terzo AGCO con il 21% (Fonte: Aea).

Immatricolazioni di trattori in Germania nel 2019

(Fonte foto: Vdma)

Clicca sull'immagine per ingrandirla

Esito positivo anche per la Spagna, dove le immatricolazioni di trattori registrano un +6.8% rispetto al 2018, passando da 11.325 a 12.087 mezzi (di cui 10.889 a trazione integrale caratterizzati da una potenza media di 118 cavalli). I marchi che riscuotono maggiore successo sono John Deere con il 25% di quota di mercato, New Holland con il 16.5% e Kubota con il 7% (Fonte: Mapa). In crescita i brand di Argo Tractors.

Raccolta: mietitrebbie giù e trince su

Chiude in negativo l'Europa nel 2019. La perdita sul 2018 è di 18.5 punti percentuali per un totale di 7.600 unità immatricolate (oltre 9mila l'anno precedente). "Nel 2019 sono in calo alcuni mercati determinanti. La Romania registra un -33% (620 macchine nel 2019), la Germania -27% (1.250 unità) e la Polonia -22% (814 macchine), mentre Regno Unito e Francia restano stabili" sostiene Gabriele Baldazzi, sales business manager per le macchine da raccolta di New Holland.Ai minimi storici il mercato Italia. Dopo tre-quattro anni di stabilità, il 2018 si è concluso con 326 macchine registrate (-6.9% rispetto al 2017 ) e il 2019 ha chiuso con 310 (-4.9%) e decrementi del 20-30% in Sicilia, Puglia e Marche. "Nel giro di quindici mesi, si è assistito ad un calo importante (-13%, 40-45 unità), dovuto alla mancanza dei contributi Psr in alcune regioni, alle quotazioni dei cereali stagnanti e al mercato del riso in sofferenza" aggiunge Baldazzi.

Sull'immatricolato totale, 120 sono macchine non convenzionali (assiali e ibride) e 190 convenzionali a scuotipaglia (di queste 90 sono autolivellanti pure e 20 semilivellanti). Nonostante attualmente rappresentino poco più di un terzo dell'immatricolato, le macchine non convenzionali - sempre più richieste dai clienti - sono cresciute di 4-5 punti percentuali nel 2019 mentre hanno perso 10 punti percentuali le convenzionali e, in particolare, sono diminuite le autolivellanti pure.

Si contendono la testa della classifica nazionale New Holland - in crescita del 2% sul 2018 - e Claas che pure chiude in positivo l'anno. Seguono stabili John Deere, Fendt, Case IH e Deutz-Fahr, mentre stime danno Laverda in calo. "NH è passata dal 28% di market share nel 2017 al 35.5% nel 2019" fa sapere Baldazzi.

A sorpresa, nel 2019 le vendite di trincia-caricatrici hanno registrato un aumento del 12.5% rispetto al 2018 (90 unità immatricolate). Una considerazione potrebbe essere che, dopo le vendite molto positive del 2011, per alcune macchine si è concluso il ciclo di vita. Al contrario, in Europa il calo è stato del 7% (1.500 unità).

Molto apprezzate sul mercato Italia - dove continua a dominare Claas che però cala del 2% circa, seguita da John Deere in crescita del 3% - le macchine dai 750 cavalli in su (70% del totale), mentre l'Europa - in primis, Francia e Germania - predilige potenze inferiori intorno ai 650 cavalli. Tornando alla classifica nazionale, quote di mercato minori per New Holland, che - dichiara Baldazzi - "cresce del 2% circa (11 trince)", Krone (+1%) e Fendt.

Sollevatori telescopici in crescita

Tanti i fattori (incremento delle dimensioni aziendali, sviluppo degli impianti a biogas, richiesta di mezzi versatili) che hanno spinto i movimentatori sulla cresta dell'onda. Un trend positivo delle vendite globali che dura da qualche anno - il 2018 si era chiuso con un più 12.5% - e ha portato le vendite a toccare le 70mila unità: circa 30mila assorbite dall'Europa, 25mila dal Nord America e 15mila dal resto del mondo.Anche l'Italia, in controtendenza con un -15.6% (722 mezzi) del 2018, nel 2019 ha registrato un +23.5% delle immatricolazioni nel settore agri, arrivando a 897 unità (erano 600 nel 2015). "Ci sono i presupposti per raggiungere le mille macchine" commenta Giacomo Blengini, responsabile vendite Italia di Merlo. "Ai segnali di rallentamento di fine 2019 dovuti al calo dei prezzi del latte per il Parmigiano Reggiano sono seguiti stimoli - credito d'imposta e bando Inail - che dovrebbero mantenere stabili le vendite o farle aumentare nel 2020".

Ricettive all'acquisto di telescopici sono Lombardia ed Emilia Romagna, che con 267 e 203 macchinari immatricolati - rispettivamente +38% e +34% sul 2018 - rappresentano più della metà della domanda. Segue il Piemonte (123 unità) in crescita del 13% rispetto all'anno precedente.

Sul territorio nazionale, Merlo è leader di mercato con circa il 40% di market share nel segmento agricolo. Principali competitor sono Manitou e, in misura minore, JCB e Dieci. "In Italia, nel 2019 Merlo ha aumentato il fatturato di oltre il 20% incrementando ulteriormente la quota di mercato rispetto al 2018, sia nel settore agricolo sia in quello edile/industriale" fa sapere Blengini.

Anche per la Francia il 2019 è stato un anno record. Le registrazioni dei sollevatori telescopi sono aumentate di quasi il 50% rispetto al 2018 superando, per la prima volta, i 5mila mezzi (5.355 contro i 3.580 dell'anno precedente). Sul podio del mercato d'oltralpe Manitou, JCB e Merlo, che insieme rappresentano il 72% delle vendite.

Immatricolazioni di trattori in Francia dal 2015 al 2019

(Fonte foto: Axema)

Clicca sull'immagine per ingrandirla

Il mercato spagnolo, in ascesa, ha segnato un incremento di 12.7 punti percentuali - 958 unità - assegnando la coccarda delle vendite a Manitou, JCB e alla spagnola Ausa. I tre brand insieme totalizzano il 56% delle registrazioni.

Attrezzature per la fienagione, buoni risultati

Prosegue lo stato di buona salute per il mercato europeo delle macchine per la foraggicoltura. Al brillante trend delle vendite nella stagione 2017-2018 è seguita una leggera crescita delle consegne tra 2018 e 2019.Hanno contribuito allo sviluppo del mercato, nonostante la siccità estiva, i prezzi stabili dei prodotti lattiero-caseari.

"Cresce il mercato delle macchine professionali che chiede tecnologia per garantire la qualità del fieno (prodotto ben valorizzato), cantieri più performanti e con maggiori larghezze di lavoro così da sfruttare meglio le finestre operative accorciate dai cambiamenti climatici" sottolinea Paolo Cera, marketing manager KUHN Italia.

A fronte del trend complessivamente positivo, gli output differiscono a seconda del paese e del tipo di implement.

In Italia, spandi-voltafieno e falcia-condizionatrici - rispettivamente circa 1.050 e 1.000 macchine annue - sono stabili nel 2019. Crescono le rotopresse a camera variabile (750 unità, ovvero il 60% del mercato delle rotoimballatrici) e le big baler (+9% in virtù di 80 macchine. Erano 65 nel 2018). Stabili i carri autocaricanti con circa 100 unità (Fonte: Assomao).

"La quota totale delle rotopresse si sta riassestando sui valori di qualche anno fa" commenta Sandro Battini, direttore commerciale di Kverneland Group Italia. "Noi cresciamo del 12% sul numero di rotoimballatrici vendute. Considerando l'attuale stabilità del prezzo del latte, ci aspettiamo dalle attrezzature per la foraggicoltura un 10-15% di crescita in valore rispetto alla stagione precedente nella quale abbiamo perso un taglio stagionale a causa delle avversità climatiche" fa sapere Battini.

Ottimi i risultati di KUHN nel segmento delle presse.

Il gruppo Cema Grassland Equipment, composto da undici produttori europei, dipinge un mercato che ha mostrato una tendenza in crescita e prevede una situazione di stabilità per i prossimi mesi. Difficile prevedere gli sviluppi per Regno Unito ed Irlanda oltre agli effetti dell'instabilità globale, degli accordi commerciali e della Pac post 2020.

Implements: c'è chi sale e c'è chi scende

Positive dal 2014 le vendite di attrezzature per la lavorazione del terreno, mentre quelle di attrezzi per la semina e la concimazione sono in lieve aumento nel 2018. Non altrettanto buoni i risultati per i segmenti semina di precisione e protezione delle colture, in calo nel 2018. A livello Italia, la situazione dei vari segmenti non è così positiva come quella del comparto fienagione."Il trend delle attrezzature per la lavorazione e la semina è legato alle attuali difficoltà della maiscoltura in Italia. Oggi molti operatori preferiscono dedicarsi alla produzione di fieno piuttosto che a quella delle commodities" precisa Cera. "Quando il mais viene valorizzato per gli aspetti qualitativi in un contesto di filiera, i produttori ipotizzano un investimento e non lo posticipano".

In Italia, il 2019 è stato un anno all'insegna della stabilità per aratri reversibili (circa mille unità) erpici rotanti (2.400 macchine) e coltivatori (poco più di 1.200 unità con larghezze fino a 4.5 metri). Andamento flat anche per le seminatrici pneumatiche di precisione da 7-12 file (200 unità). Forte calo, invece, per le versioni fino a 6 file: l'anno scorso sono state vendute circa 370 macchine contro le 616 del 2015. Il numero totale cala probabilmente a causa del fatto che gli operatori stanno iniziando ora ad orientarsi verso le nuove tecnologie, ma la quota di seminatrici elettriche ed Isobus cresce (Fonte: Assomao).

"La seminatrice Isobus rappresenta in pieno quanto previsto dalle misure della Comunità europea in termini di sostenibilità, tracciabilità e razionalizzazione dei mezzi tecnici" dichiara Battini, che prevede la crescita delle attrezzature per la semina di precisione in virtù anche dei nuovi finanziamenti previsti dalla legge di Bilancio 2020 (Gazzetta Ufficiale n. 304, 30 dicembre 2019).

Nel nostro paese l'esigenza di modernizzare gli spandiconcime e adeguarsi alle normative Ue stimola il rinnovo del parco e l'acquisto di modelli Isobus più performanti e precisi. Negli ultimi anni si registra una lieve crescita delle vendite di spandiconcime centrifughi (8.500 unità annue). Diversamente, la "crisi" delle produzioni di commodities si riflette sulle irroratrici da campo aperto, in flessione a partire dal 2015, ma stabili tra 2018 e 2019. L'anno scorso sono stati venduti circa 2.600 sprayer, di cui il 75% portati, più adatti ai campi italiani (Fonte: Assomao).

"In Italia il 2020 è iniziato con una certa euforia e c'è una propensione degli operatori ad investire in tutti i segmenti di attrezzature" afferma Cera. "Le previsioni sono positive per il primo semestre, più caute per il secondo".

Prospettive future

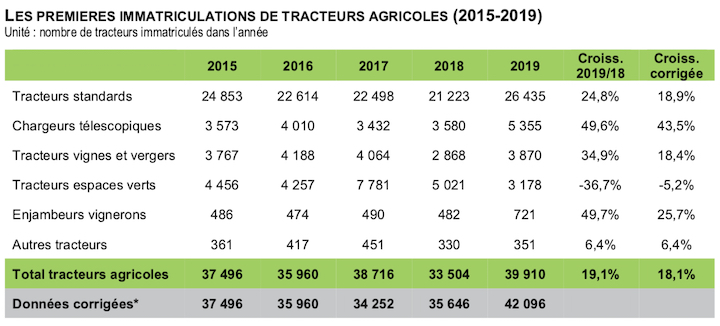

Secondo il Cema Business Climate Index, l'industria delle macchine agricole in Europa sta attraversando una fase di recessione che però potrebbe essere breve. Le previsioni sul fatturato dei partecipanti al sondaggio condotto dal Cema sono leggermente peggiorate per il primo semestre. I livelli delle scorte dei rivenditori sono sopra alla media degli ultimi tre anni in tutti i segmenti nella maggior parte dei paesi europei, in primis in Regno Unito e Germania."In generale, il 2020 è iniziato in modo fiacco e probabilmente si vedrà una ripresa nel secondo semestre" dichiara Malavolti. "Ci aspettiamo che nei prossimi sei mesi permanga questa situazione di stallo, di equilibrio. Al momento, nonostante le incertezze a livello globale, non ci sono situazioni che facciano prevedere sbalzi negativi o positivi" aggiunge Salvaterra.

Nonostante una partenza priva di sprint, l'andamento degli ordini in arrivo dal mercato Ue è meno negativo di quello dei paesi extra europei. Sebbene i player prevedano uno sviluppo negativo nei prossimi sei mesi per buona parte dell'Europa, hanno rivisto al rialzo le loro aspettative per i due terzi delle regioni Ue. Il mercato scandinavo sembra in ripresa, mentre quello francese mostra un trend non più così positivo come in passato.

Come il Cema Business Barometer, anche l'osservatorio di Agrievolution indica un calo generalizzato del mercato, almeno nei primi mesi del 2020. Si prevedono decrementi in Estremo Oriente, Unione europea, Europa dell'Est e Nord America. La flessione dovrebbe riguardare sia le trattrici sia le altre tipologie di macchine ed attrezzature. Inoltre, l'epidemia in corso in Cina avrà conseguenze attualmente non valutabili sull'economia primaria e sugli scambi commerciali.